知识内容

乘数——加速数相互作用理论

1.加速原理

我们在分析国民收入决定理论时曾经分析了乘数原理。在那里,乘数原理说明的是投资变动对收入变动产生的影响,即投资增加(减少)会引起收入的成倍增长(下降)。现在,我们把问题的分析角度反过来,即分析收入的变化会对投资产生什么影响。根据西方经济学理论,投资与收入的影响是相互的,即投资会影响收入水平,同时,收入也会影响到投资。加速原理正是要研究收入(或消费)的变动与投资变动之间的关系。

加速原理的主要内容是:收入的增加将引起消费的增加,但要增加消费品的数量,资本品的数量必须相应地增加,因此,收入的增加必然引起投资的增加。反之,收入水平下降则必然使投资下降。

那么,收入的变化引起投资多大幅度的变动呢?为了说明收入变动与投资变动之间的关系,有必要了解下面一些基本概念:

自发投资与引致投资。我们在前面的相关章节中已经知道,自发投资,是指由心理、人口、技术、资源、政府政策等外生因素的变动所引起的投资。如在公共建筑、医院、学校等方面的投资。它常常被作为一个独立的因素,不受国民收入或消费变动的制约。引致投资,是指由于国民收入或消费的变动而引起的投资,即随着国民收入或消费的增加所需要的对固定资产和存货的投资。加速原理研究的是引致投资,并假设自发投资在一定时期内不变。

资本——产量比率。指生产一单位产量所需要的资本量。用公式表示为:

![]()

如,生产100万元的产品,需要400万元的资本,则资本——产量比率为4(400/100),即生产1元的产品,需要4元的资本。

加速系数。指每增加一单位产量所需要增加的资本数量,其数值为资本增量与产量增量之比。又因为资本增量可以看作投资,产量增量可看作收入增量,所以其公式可表示为:

![]()

如增加投资40万元,可使产量或收入增加10万元,则加速系数为4(40/10),即每增加1元的产品或收入,需要增加4元投资。可见,在技术水平不变的情况下,资本——产量比率与加速系数的数值是一致的。

净投资与重置投资。净投资是指由于收入的增加而新增加的投资。重置投资是指用于补偿所损耗的机器设备的投资。由于一个企业投资最小时表现为本期不购买任何机器设备,因此假设净投资最小等于零。

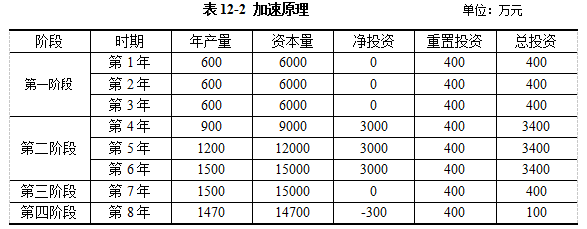

在介绍了一系列相关概念之后,下面通过具体数据说明加速原理的内容与含义。假设有一个企业,其资本——产量比率与加速系数均为10,重置投资每年为400万元,则该企业8年中的产量、资本量、净投资、总投资等之间的关系及其变动情况如表12-2所示。

从表12-2可以看出收入变动与投资变动之间的关系。

在第一阶段的3年中,每年的产量均为600万元,且生产规模保持不变,每年有400万元的重置投资,没有净投资。由于总投资为净投资与重置投资之和,所以每年的总投资为400万元,3年中总投资规模保持不变。

在第二阶段的3年中,生产逐年增加,但各年度增加的比率不同。第4年的产量、资本量均比第3年增加了50%。此时,净投资为3000万元,由于重置投资仍为400,所以总投资为3400万元,总投资增加了7.05倍。在第5年,产量、资本量比第4年增加了33%,但总投资没有增加。第6年的产量、资本量比第5年增加25%,总投资仍没有增加。

在第三阶段,产量和资本量维持在第6年的水平上,即生产规模没有发生变化。此时,净投资为0,重置投资仍为400,总投资为400万元,比第6年减少了90%以上。

在第四阶段,生产规模下降,产量和资本量均比第7年减少2%,总投资则减少了75%。

通过对表12-2的分析,我们能够进一步理解西方经济学者对加速原理的说明:

第一,投资并不是产量的绝对量的函数,而是产量变动率的函数。即投资变动取决于产量的变动率,而不是产量变动的绝对量。

第二,投资波动的幅度大于产量波动的幅度,产量的微小变动会引起投资的较大波动,这正是加速原理的含义。

第三,要使投资水平不下降,则产量就必须增加;如果产量增长率下降,投资增长率就会停止;如果产量不再增长或产量水平绝对下降,则投资就会大幅度下降。这表明,即使产量的绝对量并未减少,只是相对地放慢了增长速度,也可能引起经济衰退。

第四,加速原理的作用是双重的,即当产量增长时,投资是加速增长的;当产量停止增长或减少时,投资是加速减少的。

2.乘数——加速数模型

在分析了加速原理之后,现在我们把乘数原理与加速原理放在一起,分析收入、消费与投资之间的相互关系,进而解释经济周期的原因。

乘数——加速数模型是通过乘数和加速数相互作用,以消费加投资说明国民收入变动造成经济过程繁荣与萧条交替的一种经济模型。该模型是由美国经济学家阿尔文·汉森提出,并用一系列数据说明乘数和加速数的关系。萨缪尔森则利用凯恩斯简单国民收入决定模型,用消费加投资来说明国民收入的变化。因而,在西方经济学理论中,乘数——加速数模型也称为“汉森——萨谬尔森模型”,或“萨谬尔森乘数——加速数模型”。

乘数——加速数模型的主要内容是:

假设边际消费倾向,加速系数

,现期收入为

,自发投资为

,现期消费为

(现期消费由前期收入与边际消费倾向决定,即

),引致投资为

(引致投资由消费与加速数决定,因而,

),现期投资为

(其为自发投资与引致投资之和,即

)。

根据凯恩斯简单国民收入决定模型,有:

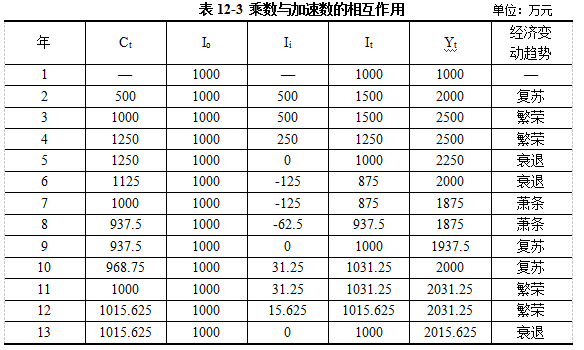

下面用具体数据加以说明。假定,,

,

万元,相关数据如表12-3所示。

从表12-3可以看出,随着收入水平的变化,经济出现繁荣、衰退、萧条和复苏的周期性波动,这正是乘数——加速数相互作用的结果。

3.乘数——加速数模型与经济周期

乘数——加速数模型是用来分析经济周期的原因及其发展状况的。如同我们在上面所看到的,在整个经济运行过程中,投资、收入、消费是相互作用、相互影响和相互调节的。假设由于新发明的出现使投资的数量增长,投资数量的增长会通过乘数作用使收入增加,随着收入的增加,人们购买消费品的数量增多,从而整个社会的物品销售量增加。

在萨谬尔森看来,乘数原理和加速原理的相互作用造成了一个越来越严重的通货膨胀(或通货紧缩)的螺旋发展过程。由于乘数的作用,投资增加必然会引起产量或收入成倍地增加,又由于加速原理的作用,产量或收入的增加必然引起投资的加速度增加,这样,社会经济会呈现出一种交替的膨胀。但是,这种膨胀最后又必然会碰到充分就业的最高极限。一旦产量或销售量减少或停止增长,则在加速原理的作用下,繁荣时期的高额投资就不复存在。投资的减少又会在乘数原理的作用下使产量或销售量进一步下降,这样,社会经济将出现紧缩的螺旋。但同样,这种紧缩和下降不会一直下降到最低极限而无法回升。因为,在萧条时期,即使由于加速原理的作用使净投资为负值,但由于重置投资的存在又使投资不能小于零。在现实中,厂商在社会生产处于最低极限时,会把自己的资本设备调整到和那个最低极限的收入相适应的水平上,那些仍在营业的一部分企业也会感到有必要更新设备。这样,随着投资的增加,收入重新开始上升。上升的国民收入通过加速数的作用又一次使经济进入扩张阶段。于是,一次新的经济周期又开始了。

上面介绍了萨谬尔森的乘数——加速数模型,此外,还存在一些其他模型,如卡尔多在凯恩斯储蓄——投资分析的基础上,提出了稳定均衡和不稳定均衡的概念,进而建立了卡尔多经济周期模型。希克斯则以增长为背景研究经济周期,相关内容这里不再多述。

政府运用政策稳定经济

自从1825年爆发第一次生产过剩的危机开始,西方国家经历了许多次的危机和萧条,如19世纪70年代、90年代,20世纪30年代,都发生了持续较长时间的衰退。然而,自1945年以来,经济周期的波动已经变得不那么频繁,而且波幅也缓和了许多。

那么,究竟是什么原因使经济周期显示出明显趋于平缓的态势呢?

有人认为资本主义发展到现在,自然要比早期更平稳。但更重要的原因还在于,随着人们对宏观经济学及经济发展规律的深入理解,政府已经能够运用货币政策和财政政策避免经济过度的膨胀和萧条,制止经济像滚雪球一样地从衰退陷入萧条。

政府货币与财政政策的运用果真能够调节总需求并稳定经济吗?对于这一点,有两种截然相反的观点。

一种观点认为,货币与财政政策能够影响经济中产品与服务的总需求,因此,政府应该用这些工具来控制总需求并稳定经济。比如,当政府实行紧缩性的财政政策削减支出时,总需求将减少,这就会在短期内降低生产和就业。如果货币政策当局想防止财政政策的这种不利影响,它可以通过增加货币供给来扩大总需求。货币扩张会降低利率,刺激消费和投资支出,从而扩大总需求。可见,在财政政策一定的情况下,如果货币政策运用适当,货币与财政政策的共同变动可以使产品与服务的总需求不受影响。

成功运用政策工具稳定经济的例子是美国。自1946年的“就业法案”颁布并实施以来,经济稳定一直是美国政府公开的目标。这个法案宣称,“促进充分就业和生产……是联邦政府一贯的政策和责任”。法案要求政府应该对私人经济中的变动做出反应以便稳定总需求。

另一种观点认为,政府应该避免积极地利用货币和财政政策来试图稳定经济。这些经济学家声称,宏观政策工具应主要服务于实现长期目标,例如,迅速的经济增长和低通货膨胀,而应让经济靠自己的力量去克服短期波动。虽然这些经济学家也承认,货币与财政政策在理论上可以稳定经济,但他们怀疑其在实际中的可行性。

他们认为,这些政策对经济的影响有相当大的时滞。正如我们所知道的,货币政策通过改变利率,利率又通过影响投资支出而发挥作用。但是,许多企业提前做出投资计划。因此,大多数经济学家认为,货币政策变动对产量和就业发挥相当大作用至少需要6个月,而且,一旦这些影响发生,就会持续几年。同样,财政政策发生作用也有时滞。这是因为,任何政策的制定都有一个过程,在美国,大多数政府支出与税收的变动必须经过参众两院的国会委员会,由这两个立法机构通过并由总统签字。完成这个可能需要几个月,在有些情况下,则需要几年。因此,当财政政策的变动得到通过并准备实施时,经济状况可能已经改变了。正因为如此,货币学派认为,政府的经济政策对治理经济波动没有效果,而且认为正是政府的经济政策引起了经济波动,尤其是其中的货币政策导致经济不稳定。所以,以货币学派为代表的经济学家反对政府运用货币与财政政策对经济进行调节。

尽管政府在运用货币与财政政策时可能由于政策时滞的存在影响政策的有效性,但在长期的经济发展过程中,由于人们对于宏观经济学已经有了更深刻的认识与理解,因此,货币和财政政策制定者可以在正确地预期经济发展状况的基础上提前做出决策,稳定经济。

当然,宏观经济的平稳发展并不能说明经济周期可以避免。当20世纪90年代美国经济经历了其宏观经济史上最平稳的一段时期之后,网络泡沫的破裂使美国经济再一次陷入了衰退。我们不妨重温一下著名经济学家奥肯所说过的一段话:“现在,普遍的认识是,衰退从根本上说是可以防止的,它们就像飞机失事而不像飓风。但我们从来没有能够从地球上消除飞机失事,当然也不清楚是否有足够的智慧和能力去消灭衰退。危险并未消失,那些可以导致周期性衰退的因素仍然潜伏在飞机的两翼,等待着飞行员的某种失误。”

![]()

思考题:

1.经济周期的阶段与特征是什么?

2.你如何理解需求冲击型和供给冲击型经济周期?

3.举例说明货币政策和财政政策对经济周期的影响。

4.经济周期的一般理论包括哪些,各种理论是如何解释经济周期的原因的?

5.什么是加速原理,举例说明加速原理的作用。

6.什么是萨谬尔森乘数——加速数模型?这一模型是怎样解释经济周期波动的原因的?

7.经济周期可以避免吗?说说你的理由?